一般公募で不特定多数の人からお金を集め、そのお金を事業やサービスに活かす「クラウドファンディング」が話題です。クラウドファンディングは4つの種類に分類されます。

- 購入型(プロジェクト成功のリターンにその商品を受け取る)

- 寄付型(リターンは発生しない)

- 投資型(実際に出資を行う、株式の購入)

- 融資型(お金を貸し付ける、債権の購入)

その中でも金銭的なリターンが得られるのが、「投資型と融資型のクラウドファンディング」です。資産運用の新しい手段として、利回り10%以上の案件も登場しています。

投資型クラウドファンディングは法整備が進んだばかりなのですが、融資型クラウドファンディングは以前から活発化しており、私自身も利用した経験があります。

融資型クラウドファンディングは別名、「貸付型クラウドファンディング」とか「ソーシャルレンディング」と呼ばれています。アメリカでは「P2P(ピアツーピア)レンディング」と呼ぶのが通常です。

今回は、そんな融資型クラウドファンディングについて、主要5社を比較してみました。

5つの融資型クラウドファンディングを比較

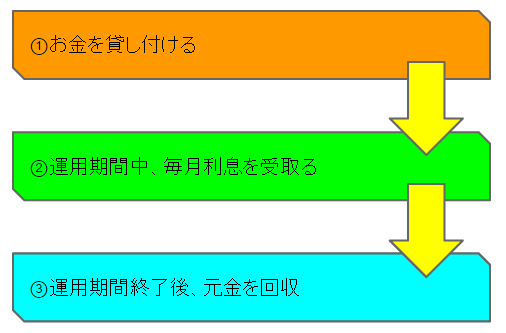

融資型クラウドファンディングは、お金を必要としている事業者に「融資」する形でお金を貸し付け、毎月利息を受け取り、最終的に元本を回収する仕組みです。

貸付先を決定したり、お金の管理をする仲介事業者が、クラウドファンディング運営事業者となります。大抵の場合、

- 予定利回り(6%前後が多い)

- 運用期間(6ヶ月程度が多い)

- 募集金額(1案件あたり1億円程度が多い)

の3つが表示されています。

クラウドバンク

現在、融資型クラウドファンディングで最も勢いがあるのが、日本クラウド証券が展開している「クラウドバンク(CrowdBank)」です。

1万円から出資することができる融資型クラウドファンディングで、案件のジャンルは多岐にわたります。主な案件は、中小企業に対して貸し付けを行う「中小企業支援型ローンファンド」、そして不動産を担保にして不動産業者に対して貸し付ける「不動産担保型ローンファンド」です。

また、最近では太陽光をはじめとする代替エネルギー特化型として、「再生可能エネルギーファンド」を立ち上げたり、社会貢献も含めた出資となる、「新興国マイクロファイナンスファンド」も展開しています。

新興国マイクロファイナンスファンドは、利回りは低めですが、カンボジアなどの新興国に住む人に対して、低利子・無担保で貸し付けを行う融資サービスです。クラウドバンクでは現在、新興国マイクロファイナンスファンドを通じて、94人の投資家から集めたお金を1,600人に貸しつけた実績があります。

中小企業支援型ローンファンドや不動産担保型ローンファンドの利回りは5%~6%程度のものが多いのですが、定期的にキャンペーンファンドという、利回りの高い案件が募集されます。キャンペーンファンドはリスクが高い企業へ貸し付けるわけではなく、クラウドバンクが得る手数料をより抑えて高利回りを提供しているので、個人的には狙い目だと思います。

日本クラウド証券は、未上場株式を取り扱うグリーンシート市場の銘柄が売買できる「Crowd Equity(クラウドエクイティ)」を以前から運営しており、今後、投資型クラウドファンディングにも参入していくものと思われます。

同社が運営している、クラウドバンクマガジンは、クラウドファンディング業界の基礎知識を身に付ける上でも役立つのでおすすめです。

最近勢いを感じる同社ですが、クラウドファンディングの中ではまだ新しい会社で、後述するマネオやSBIソーシャルレンディングの方が、同業界での歴史は長いです。

マネオ

日本初のソーシャルレンディングとして誕生した「マネオ(maneo)」は、融資型クラウドファンディングの実績では国内トップです。これまでの成立ローン総額は約300億円。

クラウドバンクと同様に、「事業性資金支援ローンファンド」と「不動産担保付きローンファンド」が主要案件です。クラウドバンクよりも比較的1案件の運用期間が長いのが特徴。

以前は、遊技機(パチンコ・パチスロ)の製造会社や、日本柔道整復師振興育成会といった様々な事業者に対する融資案件があったのですが、最近はそういった案件は姿を消しています。

高利回りの融資型クラウドファンディング、なぜ事業者は銀行から借りず、わざわざ高い金利で借りるのか?という疑問を抱く人も多いと思います。その理由について、マネオではこのように答えています。

■なぜ銀行から借りないの?

・創立後の年数が浅く、企業としてまだ銀行の融資対象にならない。

・必要資金が少額であるため、銀行が融資に消極的である。

・融資では掛け目が低く、多額の自己資金が必要となる。

・毎月の元本返済があり、事業のキャッシュフローと合わない。

・建物が竣工するまでは担保の対象とならないので、建築資金の融資が受けられない。

・銀行からも借りているが、資金調達の手段を増やしたい。

今年で6周年を迎えており、実績の伴った信頼できるクラウドファンディング業者です。

SBIソーシャルレンディング

金融大手のSBIグループが手がけている「SBIソーシャルレンディング」も、昔からサービスを展開している融資型クラウドファンディング業者です。

「SBISL証券担保ローンファンド」は、グループ会社のSBI証券で信用取引をしている個人投資家に対して貸し付けを行う、ちょっと変わった形式のファンドです。

SBIソーシャルレンディングでこのファンドに出資した場合、手数料込みの予想利回りは年2.0%となります。一方で、SBI証券の無期限信用取引は年3.09%です。つまり、差額の1.09%がSBIソーシャルレンディングが受け取る手数料になります。

個人投資家が保有している株式(証券)が担保となるため、もし借り手がお金を返せなくなったら、保有している株式を売却して、補填してもらえます。

その他、不動産担保付きローンや、オーダーメイド型など、さまざまなローンファンドを組成しています。運用期間も最長25ヶ月と長めの案件が多いのが特徴です。

クラウドクレジット

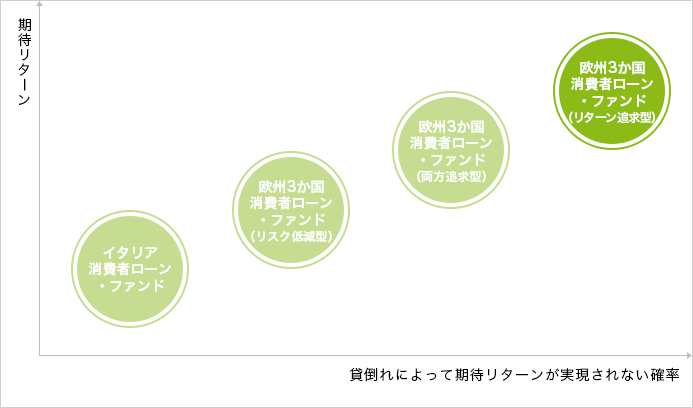

新興国への貸付をメインに事業展開するのが、「クラウドクレジット(CrowdCredit)」です。融資型クラウドファンディングの中では最後発となりますが、ネット証券大手のマネックスグループの投資会社が出資をしていることで、安心感があります。

10%を超える高利回りを提供しているのが特徴なのですが、ペルーやブラジル、欧州といった新興国や経済が不安定な国の案件が中心。ハイイールド債券(高利回り債券)に投資するようなイメージだと思います。

ただ、「欧州3か国消費者ローン・ファンド2号(リターン追求型)」などは、13.7%の期待利回りを掲げており、ハイリスクハイリターンを追求したい人にとっては面白い案件だと思います。(ユーロ建て、別途運用手数料1%)

ペルーの案件は、運用リターンに対して30%所得税が差し引かれた上での利回りが10.7%となっていて、そこからさらに国内で20%の源泉徴収が行われます。投資に対するコストがかなり痛いのですが、新興国への投資はそれだけ期待リターンも大きいということなのでしょう。

また、クラウドクレジットは基本的に海外の案件を主体に扱っているため、為替リスクを負うことになります。実際の運用が上手くいっても、為替変動によってリターンが上振れしたり下振れする可能性があるので、利益の安定性は低いです。

個人的には面白い会社だと思うのですが、ファンドへの資金はあまり集まってなさそうな雰囲気です。

ユーロ圏でも色々な案件を扱っています。

参照:クラウドクレジット

AQUSH

「AQUSH(アクシュ)」は、提携パートナーとの協業によって融資型クラウドファンディングを展開している業者です。例えば、保証ローンファンドの運用にあたっては、上場企業の日本保証やアサックスと提携。海外案件については、クレジットスコアを提供するFICOや、個人同士の融資マーケットを展開するレンディングクラブと提携しています。

また、米国のレンディングクラブが行っている「個人と個人を直接結びつけるマーケット」を、「AQUSHマーケット」として展開しているのですが、こちらはずっと休止状態です。。

ファンドを通じた案件ではなく、個人同士を繋げるマーケットプレイスを展開した場合、利回りは4.0%~15.0%まで跳ね上がります。

わかりやすく言うと、(返ってくる見込みが低い)60歳無職の人に貸した場合は年15%、(返ってくる見込みが高い)大企業で働く30歳で年収1,000万円の人に貸した場合は年4%と言ったように、借り手の評価によってリターンも変化します。どの程度リスクを取るかは投資家が自分で決めることができます。

AQUSHは、手数料として年1.5%が差し引かれるため、予想利回りは表記よりも1.5%マイナスして計算することになります。

以上が、融資型クラウドファンディングを展開している主要5社です。

その他にも、ラッキーバンクや111ソーシャルレンディングサービスなどがありますが、あえて紹介はしません。融資型クラウドファンディングはリスクのあるサービスなので、あくまでも自己責任でお願いたします。

海外の事例

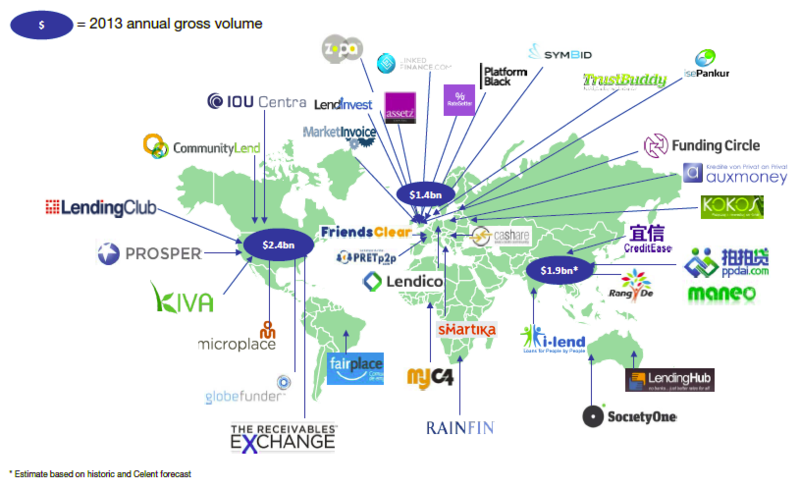

融資型クラウドファンディングはすでに海外で大きな市場となっています。海外では、個人同士(知らない人同士)が自由にお金を貸したり、借りたりできるP2Pマーケットプレイスがスタートしているのも特徴です。

参照:レンディングクラブに続く、ピアツーピアレンディングの会社たち

ソーシャルレンディング市場は急速に拡大しています。

レンディングクラブ(Lending Club)

個人間融資のプラットフォームを運営する代表格が、レンディングクラブというアメリカの企業です。P2Pマーケットプレイスと呼ばれるこの仕組は、お金を借りたい人、お金を貸して運用したい人を直接つなげる仕組みです。

借り手の信用情報を、IT技術によって35段階のクレジットスコアに分類します。貸し手はそれらの情報を参考に、キチンと資金の回収ができる人に、レンディングクラブを通じて融資できます。

レンディングクラブのTOPページには代表的な借り手が一例として表示されているのですが、「クレジットカードの支払いに使うから、年利9.98%で60万円貸してくれ」みたいなのがありました。。。日本人の感覚で言うと、カードの支払いで60万円貸して返って来るのか、、と思ってしまいますが、カード社会のアメリカでは、これが普通なのかもしれません。

現実に、レンディングクラブを利用する人の多くは、平均22%の金利が付くクレジットカードの支払いからの借り換えを目的としています。22%の金利から、9.98%に借り換えができれば、借り手としては利息負担を大きく軽減できるメリットがあります。

一方で、投資家からみても、9.98%の利回りの金融商品は数少ないので、キチンと返済してもらえると判断できれば、投資先としては悪くない案件です。

このように、借り手はより低い金利で資金調達ができ、貸し手はより高い利回りで資金を運用できるのが、レンディングクラブのメリットです。同社はITを駆使し、店舗を持たず、低い人件費での運営を実現しています。よって、レンディングクラブが受け取る仲介手数料も最小限に抑えられるのです。

現在、レンディングクラブは日本から利用できません。しかし、レンディングクラブを通じて取引された資金総額は2015年の5月末時点で93億ドル(約1兆1,000億円)に達しています。

レンディングクラブは、2013年にGoogleが出資するなど、次世代の資金調達方法を提供する会社として期待される企業となっています。

ゾパ(Zopa)

同様のビジネスをイギリスで展開しているのが、ゾパ(Zopa)です。こちらは、Googleではなく英ロスチャイルドグループが出資していることで知られています。

2005年にサービスを開始、その後10年間で51,000人に対して8億9,500万ユーロ(約1,235億円)を貸し出し、投資家は合計5,300万ユーロ(約73億円)を得ています。

単純計算で平均利回り5.9%ですが、ゾパによると貸し手が受け取っている平均利回りは5.0%とのこと。また、サービス開始からこれまでの貸し倒れ率は0.6%と、非常に低くなっています。(ちなみに、アイフルの貸倒償却率は2015年3月期で4.48%)

ゾパでお金を借りる理由のベスト3は

- 車の購入資金

- クレジットカードの支払い

- 住宅のリフォーム

となっています。

レンディングクラブと比較すると、まだ実績は10分の1程度ですね。

リスクや問題点はないの?

融資型クラウドファンディングの最大の問題点は「元本割れのリスクがある」ことです。貸付なので、株式投資などと比べると圧倒的にリスクは低いです。ただし、運用によって予想利回りに届かないケースはあります。

万が一に備えて、代表者保証や不動産担保を取るケースも多いのですが、利回りが高いということは、それだけリスクも高いということを認識しなくてはなりません。

融資型クラウドファンディングの利回りが高い理由は2つあります。

①インターネットを活用することで、仲介事業者(本来は銀行がこの役割を担っている)が得る手数料を最小限にし、投資家により多くのリターンを返すことができるため。

②銀行からの借入を拒否された会社が、クラウドファンディングを通じて高金利で借入れを行っている。つまり、リスクの高い企業に貸し出すため、必然的に利回りが高くなる。

実際に体験してみて気づいたこと

融資型クラウドファンディングは私自身、実際にやってみたことがあります。私が利用したのは「クラウドバンク」です。

クラウドバンクに口座開設をして入金し、「中小企業支援型ローンファンド」というものに貸付を行いました。たしか、予想利回りは7%で運用期間は6ヶ月だったと思います。

結果から言うと、貸付を行っている6ヶ月間は毎月安定して収入が入り、6ヶ月後に全額が返却され、無事に取引を終えることができました。源泉徴収によって利益の一部が差し引かれるため、実際に受け取る利息はちょっと少ないのですが、銀行預金に比べてはるかに高いリターンを得ることができました。

しかし、私が融資型クラウドファンディングで運用している時に、一つのニュースが流れました。

- 【クラウドバンク】 ヴォルフガングが有価証券報告書の提出遅延

- クラウドバンクの投資先、ヴォルフガングについて(2015/2/1)

- 日本クラウド証券について30(中小企業支援型ローンファンドで延滞発生 ヴォルフガングとクラウドバンク・インキュラボ)

クラウドバンクの貸付先だったアプリ開発会社「ヴォルフガング」が決算遅延を発表し、借りたお金を返せない可能性が出てきたのです。。。

こちらのページを見ると、いろいろ書かれているのですが、実際に回収できなかったケースはないものの、返済遅延が発生するケースはあるようです。

リスクがある以上、こういったことが起こる可能性はあるのですが、私はこのニュースを知って、元本が確実に返金されるのかどうか、ガクブルしながら見守っていました。。。

幸いにも、私が貸付をしたファンドは問題ありませんでした。しかし、その時私が気づいたのは「貸付先が明らかにされていないのって実はとてつもなくリスクなのでは?」ということです。

現在、日本の融資型クラウドファンディングの多くは「貸付先の具体的な会社名や、不動産物件」が一切明かされていません。もちろん仲介事業者は融資のプロですし、融資の焦げ付きが起これば会社の信用問題にも繋がるので、慎重に融資の審査をしていると思います。

しかし、これだけ高い利回りが提示されていて、今後さらに競争が激化してきたら、必然的にリスクの高い会社に貸付をされる可能性もあるのではないかと。(どこに貸し付けられているかがわからないのは、銀行預金も同じと言えますが)場合によっては、ヤクザのフロント企業に貸付されているかもしれません。

実際はどうなのかわかりませんが、この部分に関しては完全なブラックボックスになっており、投資家側は知る由もないのが現状です。私はこのことに気づいてから、融資型クラウドファンディングへの参加は様子見を続けています。

こちらのページにも同様の意見があります。

日米の融資型クラウドファンディングは、似て非なるもの。日本のほうが圧倒的にイケてない件について。

ということで

まだ改善の余地があると思う融資型クラウドファンディングですが、銀行の普通預金が0.02%程度の利率なので、仮に6%の利回りの案件に出資したら、約300倍の利息が受け取れます。アベノミクス以降、「貯蓄から投資へ」の流れが強まっているように感じるので、業界の流れとしては今後一層、参加者は増えていくと思われます。

最低投資額は1万円程度から、元本割れの可能性もめったにあるわけではないので、興味のある人は体験も兼ねて、一度やってみてはいかがでしょうか。資産運用を考えた時、株式投資や投資信託と合わせて、こういったリスク商品も、検討の価値は十分あると思います。

(書いた人:川原裕也)

1億人の投資術というサイトをはじめました。

「1億円の投資術」では、株式投資を中心に、資産運用や投資の魅力、役立つ知識をご紹介します。はじめは小さくコツコツと。賢い資産運用で目指せ1億円!